Aufzeichnungspflicht

Gesetzliche Vorschriften für Archivierung: Aufzeichnungspflichten

Gesetzliche Aufzeichnungspflichten betreffen die Anforderungen, die Unternehmen und Organisationen zur Erfassung, Aufbewahrung und Bereitstellung bestimmter Dokumente und Daten erfüllen müssen. Diese Pflichten sind in verschiedenen Gesetzen und Verordnungen verankert und dienen der Transparenz, Nachvollziehbarkeit und Rechenschaftspflicht.

Diese Pflichten betreffen vor allem die Buchführung, steuerliche Aufzeichnungen, arbeitsrechtliche Unterlagen und die Dokumentation von geschäftlichen Transaktionen.

- Unternehmensgesetzbuch (UGB):

- Buchführungspflicht (§ 189 UGB): Kapitalgesellschaften, Personengesellschaften und andere unternehmensrechtlich definierte Kaufleute sind verpflichtet, Bücher zu führen und in diesen ihre Handelsgeschäfte und die Lage ihres Vermögens ersichtlich zu machen.

- Aufbewahrungspflicht (§ 212 UGB): Handelsbücher, Inventare, Eröffnungsbilanzen, Jahresabschlüsse, Lageberichte, Buchungsbelege und empfangene Geschäftsbriefe sind für sieben Jahre aufzubewahren.

- Bundesabgabenordnung (BAO):

- Aufbewahrungspflicht (§ 132 BAO): Bücher und Aufzeichnungen, die für die Abgabenerhebung von Bedeutung sind, müssen sieben Jahre aufbewahrt werden. Diese Frist kann sich verlängern, wenn die Unterlagen für ein anhängiges Verfahren relevant sind.

- Form der Aufbewahrung: Die Unterlagen müssen so aufbewahrt werden, dass sie während der gesamten Aufbewahrungsfrist lesbar und nachvollziehbar sind.

- Umsatzsteuergesetz (UStG):

- Aufzeichnungspflichten: Unternehmer müssen Aufzeichnungen führen, die für die Berechnung der Umsatzsteuer erforderlich sind, einschließlich Rechnungen und Zahlungsbelege. Diese Unterlagen sind ebenfalls sieben Jahre aufzubewahren.

- Arbeitsrechtliche Vorschriften:

- Arbeitszeitaufzeichnungen: Nach dem Arbeitszeitgesetz (AZG) müssen Arbeitgeber die Arbeitszeiten ihrer Arbeitnehmer aufzeichnen und diese Aufzeichnungen zwei Jahre aufbewahren.

- Lohnunterlagen: Arbeitgeber müssen Lohnabrechnungen und Nachweise über geleistete Zahlungen ebenfalls mindestens sieben Jahre aufbewahren.

- Sozialversicherungsgesetz:

- Dokumentationspflichten: Arbeitgeber müssen Unterlagen über die Beschäftigungsverhältnisse ihrer Arbeitnehmer führen und diese Unterlagen mindestens fünf Jahre aufbewahren, um die Prüfung durch die Sozialversicherungsträger zu ermöglichen.

- Geldwäschegesetz (FM-GwG):

- Aufbewahrungspflicht: Verpflichtete Personen und Unternehmen (z.B. Banken, Versicherungen, Rechtsanwälte) müssen bestimmte Unterlagen und Aufzeichnungen, die im Rahmen der Geldwäscheprävention erstellt wurden, mindestens fünf Jahre aufbewahren.

- Produkthaftungsgesetz und Produktsicherheitsgesetz:

- Dokumentationspflichten: Unternehmen müssen die Dokumentation zur Herstellung, Prüfung und Rückverfolgbarkeit ihrer Produkte für eine bestimmte Zeit aufbewahren, um im Falle von Produkthaftungsfragen Nachweise erbringen zu können.

- Datenschutz-Grundverordnung (DSGVO):

- Nachweispflicht: Verantwortliche müssen nachweisen können, dass sie die Datenschutzanforderungen eingehalten haben. Dies umfasst die Dokumentation von Einwilligungen, Datenschutz-Folgenabschätzungen und Maßnahmen zur Sicherstellung der Datensicherheit.

- Bilanzbuchhaltungsgesetz (BibuG):

- Dokumentationspflichten: Bilanzbuchhalter und Buchhaltungsdienste sind verpflichtet, Aufzeichnungen und Belege für ihre Dienstleistungen mindestens sieben Jahre aufzubewahren.

Die Einhaltung dieser Aufzeichnungspflichten ist in Österreich essenziell, um rechtliche Konsequenzen wie Bußgelder, Strafzahlungen oder andere Sanktionen zu vermeiden. Unternehmen sollten daher sicherstellen, dass sie interne Prozesse und Systeme etabliert haben, um alle relevanten Dokumente und Daten korrekt zu erfassen, sicher aufzubewahren und bei Bedarf zugänglich zu machen.

GoBD

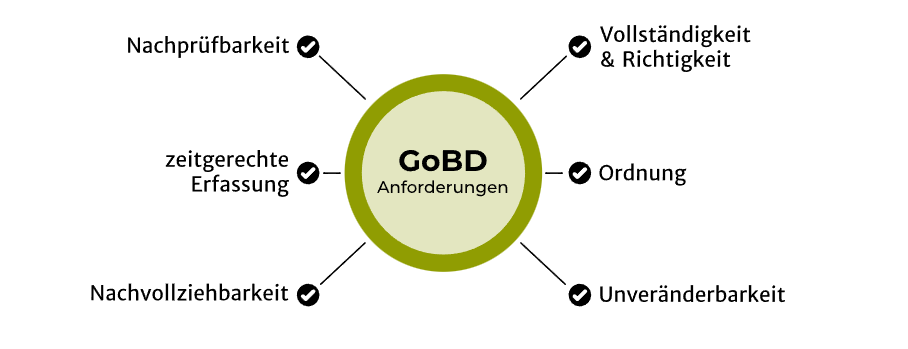

Die Abkürzung GoBD steht für die Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff

Nachvollziehbarkeit und Nachprüfbarkeit

Für jeden Geschäftsvorfall oder jede Buchung muss ein Beleg vorliegen. Hier gilt weiterhin die Standardregel aller Buchhalter: Keine Buchung ohne Beleg. Zusätzlich dazu müssen Finanzbeamte in der Lage sein, innerhalb angemessener Zeit sich einen Überblick über die Geschäftsvorfälle und die wirtschaftliche Lage des Unternehmens zu machen. Sämtliche Buchungen und Geschäftsvorfälle müssen progressiv und retrograd prüfbar sein. Um die Vollständigkeit umzusetzen, müssen Unternehmer eine Verfahrensdokumentation nachweisen.

Vollständigkeit

Jeder Geschäftsvorfall muss einzeln aufgezeichnet werden. Bei Barverkäufen sind Einzelaufzeichnungen der Summen nicht erlaubt. In diesem Fall muss ein Tagesendsummenbon vorliegen. Ein Geschäftsvorfall darf nur einmal verbucht werden.

Richtigkeit

Alle Geschäftsvorfälle müssen wahrheitsgemäß dokumentiert sein.

Zeitgerechtigkeit

Alle Buchungen und Geschäftsvorfälle müssen laufend verbucht werden. Kasseneinnahmen und -ausgaben müssen täglich dokumentiert werden. Alle Buchungen und Transaktionen, die nicht bar getätigt sind, müssen innerhalb von 10 Tagen verbucht werden. Eine monatliche Verbuchung der unbaren Vorfälle ist möglich, wenn die Vollständigkeit durch organisatorische Rahmenbedingungen sichergestellt ist. Zum Beispiel durch ein Grundbuch.

Ordnung

Buchungen müssen systematisch erfasst und nachvollziehbar sein. Bare und unbare Buchungen erfordern getrennte Aufzeichnungen. Das Gleiche gilt für nicht steuerbare, steuerfreie und steuerpflichtige Umsätze.

Unveränderbarkeit

Alle Änderungen oder Löschungen in vorhandenen Belegen und Dokumenten müssen lückenlos dokumentiert sein. Mit den neuen Richtlinien wird eine durchgängige Protokollkette von Belegen, Grundaufzeichnungen und Buchungen von den Unternehmern verlangt. Jede Änderung muss nachvollziehbar gekennzeichnet sein. Auch muss sichergestellt sein, dass die Änderungshistorie nachträglich nicht veränderbar ist.

Belegwesen/Belegfunktion

Das Belegwesen umfasst die Dokumente, auf deren Basis die Gewinnermittlung stattfindet. Liegt kein Fremdbeleg vor, muss ein eigener Beleg für den Geschäftsvorfall erstellt werden. Alle Belege müssen mit fortlaufenden Nummern gekennzeichnet sein. Bei gescannten Dokumenten muss ein Barcode auf das Dokument hinzugefügt werde